سه علامت هشدار در بورس

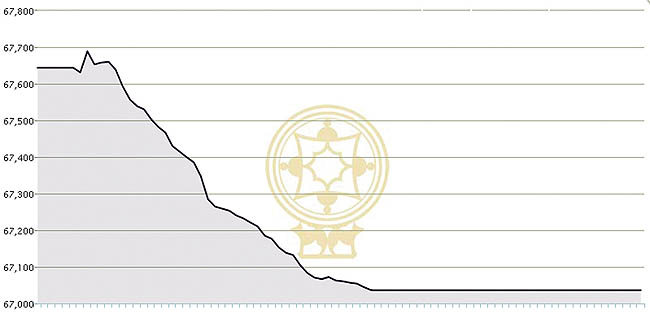

اقتصاد ایرانی: بورس تهران پنجمین روز معاملاتی متوالی پس از توافق هسته ای را با کاهش قیمت ها آغاز کرد؛ به طوری که روز گذشته، شاخص کل افت ۶۰۸ واحدی (معادل ۰.۹ درصد) را تجربه کرد و در رقم ۶۷ هزار و ۳۶ واحد ایستاد. در این شرایط، سه نشانه در بازار سهام کشور مشاهده می شود که می تواند هشداری در کوتاه مدت محسوب شود. نخستین مساله، عقبگرد دو کانالی شاخص بورس از دوران اوج خود و قرار گرفتن روی مرز ۶۷ هزار واحدی است. شکست این سطح نیز می تواند سیگنالی منفی، از نظر تکنیکال و در نتیجه افزایش فشار فروش باشد. از سوی دیگر، کاهش چشمگیر حجم معاملات، احتمال بازگشت بورس به دوران رکودی را افزایش می دهد؛ به طوری که روز گذشته، حجم و ارزش معاملات حدودا ۵۰ درصد کمتر از متوسط آنها در یک ماه اخیر بودند. در نهایت اما شاید مهم ترین دلیل بنیادی که وضعیت بازار سهام را حداقل برای کوتاه مدت نگران کننده نشان می دهد، وضعیت مجامع سالانه است. رکود اقتصادی سال گذشته بر عملکرد فعلی بنگاه های اقتصادی اثرگذار بوده است؛ به این ترتیب، شرکت ها عملکرد سالانه ضعیفی داشتند و پس از بازگشایی، احتمال تداوم روزهای منفی بورس را تقویت می کند. با این حال، کارشناسان با اشاره به رو به بهبود بودن وضعیت اقتصادی، چشم انداز میان مدت بورس را مناسب ارزیابی می کنند.

به گزارش دنیای اقتصاد، روز از حصول توافق جامع هسته ای می گذرد. تاثیر مستقیم این توافق بر بستر بازارهای اقتصادی کشور انتظاری بود که در روزهای گذشته نتوانست تحقق یابد و منجر به نزول ۳.۵ درصدی شاخص کل بعد از اعلام توافق شد. با این حال بازار سهام روز گذشته با ۰.۹ درصد افت فاصله خود را با سطح ۶۶ هزار واحدی کاهش داد و به رقم ۶۰۳۷ واحد رسید. همچنین بررسی یک ماهه حجم و ارزش معاملات حاکی است که هر دو مولفه در این بازه زمانی حدود ۵۰ درصد افت را به ثبت رسانده اند. بررسی ها نشان می دهد در حال حاضر سه علامت هشدار دهنده در بازار وجود دارد که می تواند در کوتاه مدت بار دیگر رکود بازار را عمق ببخشد. افت متوالی شاخص در ۵ روز کاری گذشته و تنزل به سطوح پایین تر به میزان ۳.۵ درصد، کاهش حجم و ارزش معاملات قابل ملاحظه (حدود ۵۰ درصد نسبت به یک ماه اخیر) و همچنین کارنامه ضعیف مجامع شرکت های مهم بورسی و چشم انداز منفی به روند آنها از عواملی است که می تواند بار دیگر فاز رکود در بورس تهران را تعمیم دهد. شاخص کل بورس اوراق بهادار تهران روز شنبه با ۶۰۷ واحد کاهش به ۶۷ هزار و ۳۶ واحد رسید. همچنین شاخص وزنی کل بازار دیروز با ۱۰۱ واحد کاهش به ۱۰ هزار و ۲۵۲ واحد رسید. نمادهای تاثیرگذار در کاهش شاخص شامل تاپیکو، پارسان، وغدیر، حکشتی، همراه و خودرو بودند و نماد شرکت انفورماتیک در تقویت شاخص اثر گذاشته است.نمادهای پربیننده بورسی شامل پارس خودرو، سرمایه گذاری نفت و گاز و پتروشیمی تامین، گروه بهمن، ایران خودرو، کشتیرانی جمهوری اسلامی، ایران خودرو دیزل و پتروشیمی مبین بوده اند.

ارزش بازار در گرو بازگشایی نمادها

با اینکه بازار سهام بعد از حصول توافق جامع نتوانست انتظارات بسیار ی از سرمایه گذاران این بازار را برآورده کند در این بین بسیاری از کارشناسان اقتصادی بر این باورند که این بازار رفتار منطقی از خود نشان داده؛ به عبارت دیگر ماحصل رفتاری برخلاف روند طی شده شاخص کل را به سمت حباب مثبتی روانه می کرد که طی سال ۹۲ شاهد آن بودیم. با گذشت پنج روز کاری بعد از توافق وین که با ریزش دو سطح شاخص همراه بود می توان عمده علت این افت را در شرایط بنیادی بازار جست وجو کرد. برگزاری مجامع شرکت های بورسی و به دنبال آن بسته شدن بسیاری از نماد های تاثیر گذار در روزهای گذشته شرایطی را در بازار به وجود آورده که به حرکت منفی بازار انجامیده است. با توجه به اینکه عمده نماد های بسته شده در بازار تشکیل دهنده بیشترین ارزش بازار هستند این شرایط دور از انتظار نبوده است. سلمان نصیرزاده، تحلیلگر بازار سرمایه در این خصوص گفت: کمبود نقدینگی به دلیل بسته بودن نماد ها دلیل بزرگی است که منجر به منفی شدن بازار سرمایه شده است. وی همچنین افزود: با توجه به آمارها سه صنعت بانک، فرآورده های نفتی و گروه های شیمیایی که عمده آنها پتروشیمی ها هستند به ترتیب ۱۴، ۷ و۲۳ درصد کل حجم ارزش بازار را تشکیل می دهند. حال با احتساب این حجم، در حال حاضر ۲۲ درصد از ارزش کل بازار به دلیل بسته بودن نماد های دو گروه بانک و فرآورده های نفتی به حالت بلوک درآمده و بازار با کمبود نقدینگی قابل توجهی همراه شده است.

کارنامه ضعیف مجامع با دو سیگنال

با این حال طبق بررسی های کارشناسان اقتصادی، به نظر می رسد شرکت های مهم و بزرگ بورسی نتوانسته اند دست پر از مجامع خارج شوند و اغلب با افزایش بدهی در سال های گذشته همراه بوده اند. همچنین در سال جاری به علت رکود در سطح عمومی اقتصاد کشور بسیاری از بنگاه های اقتصادی با افزایش موجودی کالا در انبار ها دست و پنجه نرم می کنند که این نیز می تواند فرکانس منفی بر روند فعالیت این شرکت ها باشد.

در گزارش هایی که تا کنون منتشر شده اثرات قابل توجهی به خصوص در گروه های بزرگ بورسی مشاهده نشده است. این تاثیرات دو گونه کاملا متفاوت داشته و سبب تضعیف عملکرد مجامع بزرگ بورسی شده است. نصیر زاده در این خصوص با مثال گروه های بانکی بیان کرد: فضای رکودی سال گذشته یکی از عوامل مهمی است که صورت های مالی شرکت ها را تحت تاثیر قرار داده است. وی در این زمینه بیان کرد: به عنوان مثال در گروه بانکی در روز های گذشته با سیاست کاهش تقسیم سود مواجه بوده ایم. مشکلات مالی متعدد بانک ها، زیان ده بودن نظام بانکی و همچنین افزایش مطالبات معوق آنها موجب شد تا از ابتدای سال تاکنون اخبار متعددی درخصوص نحوه برگزاری مجامع بانک ها و میزان تقسیم سود آنها منتشر شود و حتی عده ای با پرداخت سود نقدی در مجامع این شرکت ها مخالفت کنند اما با وجود این اظهار نظرها برگزاری مجامع این بانک ها صورت گرفت که در مجموع با نارضایتی مشتریان این سهام همراه بود. نصیرزاده همچنین افزود: یکی از عواملی که از سال های گذشته ضربه های زیادی به اقتصاد و بالطبع سیستم بانکی وارد کرده، تقسیم سود بالایی است که این روزها بانک ها را متضرر کرده است.

تقسیم سود حدود ۷۰ درصد در سال های گذشته منجر شده بود تا بانک ها نتوانند سرمایه قابل توجهی کسب کنند و کمبود نقدینگی کنونی را رقم بزنند. با این حال پیش بینی می شود سیاست کاهش تقسیم سود بانکی در آینده منجر به بهبود فضای کسب وکار شود؛ و در روابط داخلی و خارجی تجاری ما نیز تاثیر بسزایی داشته باشد. نصیر زاده عامل دوم عملکرد ضعیف مجامع را تقسیم سود بالا در برخی از سهام مانند معادن، فلزات و فولاد مبارکه بیان کرد و گفت: فشار سهامداران به دلیل کاهش بودجه باعث شده تا بسیاری از سرمایه گذاران با افزایش سیاست تقسیم سود از محل سود انباشته، کسری بودجه نهانی خود را جبران کنند. وی در ادامه گفت: به عنوان مثال مجمع سرمایه گذاری توسعه معادن و فلزات در روزهای گذشته به دلیل فشار سهامداران عمده این شرکت حدود ۱۴۰ درصد سود بین سهامداران خود تقسیم کرده که با توجه به تقسیم سود ۴۰ تا ۵۰ درصدی که سال های قبل داشته، در شرایط کنونی بخش زیادی از سود انباشته سال قبل خود را استفاده کرده است. این کارشناس درخصوص شرایط گروه های پالایشی و به تعویق افتادن مجامع آنها تا دو هفته آینده گفت: این گروه باید بتواند در روزهای آینده اختلافاتش را با شرکت پالایش و پخش برطرف کند. به نظر می رسد تا مبحث نرخ گذاری آنها به اجماع نرسد این گروه نمی تواند با شفاف سازی مجمع خود را برگزار و گزارش مالی دقیقی ارائه کند. وی همچنین افزود: عدم شفاف سازی در این گروه از یک سو و ارائه سناریو های مختلف در مجامع آنها شرایط را به گونه ای رقم می زند که سهامداران حقیقی متضررترین گروه در بین سهامداران آن باشند.

بازار بعد از بازگشایی نماد ها

حال با توصیفاتی که نسبت به وضعیت شاخص بازار سرمایه و همچنین صنایع مهم بورسی مطرح شد این سوال مطرح می شود که بازگشایی این نماد ها چه تاثیری می تواند در روند کلی بازار داشته باشد. آیا این بازگشایی می تواند بار دیگر شاخص را به سطوح بالاتر و به صعود اوایل تیرماه بازگرداند. نصیرزاده در پاسخ به این سوالات بیان کرد: با بازگشایی نماد ها می توان دو اثر متفاوت را حس کرد؛ سناریوی اول این است که فضای بازار تا حد زیادی تعدیل می شود و به مرور اثر منفی مجامع کمرنگ تر شده و پول های بلوکه شده زیادی آزاد می شود. اما از سوی دیگر این اثر منفی شرکت های زیان دیده است که می تواند تا مدتی روند شاخص را منفی کند. عملکرد ضعیف بانک ها، خودرویی ها و گروه های پالایشی این پتانسیل را دارند که از جذابیت بازار کاسته و با افت شاخص همراه شوند.

از سوی دیگر فضای خبرهای سیاسی – اقتصادی همچنان مهم به شمار می رود. عاملی که در حال حاضر می تواند اثر گذار باشد، اثر توافق بر بازار است. این روند می تواند در وهله اول خود را در مولفه های کلان اقتصادی نشان دهد. بازنگری در مولفه های کلان اقتصادی می تواند در سطوح مختلف اقتصادی تغییر نگرشی از سیاست انقباضی به سیاست انبساطی به وجود بیاورد. از سوی دیگر ماندگاری ابهامات در بسیاری از صنایع که به خوبی در گزارش های فصلی شرکت ها دیده می شود، همچنین بحث بنیادین اقتصاد جهانی و بازار کالاهای اساسی کماکان پابرجا است که با خوشبینی ها به تغییر وضعیت آنها ناشی از اثر توافق می توان روزهای خوبی را برای نماگر شاخص کل در بلند مدت در نظر گرفت.