دمای انجماد در بازار پول

اقتصاد ایرانی: بررسی آمارهای ۱۵ بانک فعال بورسی حاکی از آن است که نسبت مطالبات غیرجاری به کل تسهیلات از ۱۶ درصد در سال ۱۳۹۳ به ۱۷.۲ درصد در سال ۱۳۹۴ رسیده است. مطابق این بررسی، حجم مطالبات غیرجاری بانک های فعال در بازار سرمایه در سال ۹۴ به بیش از ۵۶ هزار میلیارد تومان رسیده است که سهم مطالبات سررسید ۳۱ درصد، سهم مطالبات معوق ۱۷.۱ درصد و سهم مطالبات مشکوک الوصول ۵۲ درصد بوده است. این روند افزایشی در حالی است که برخی گزارش های رسمی از پایین آمدن نسبت مطالبات غیرجاری خبر داده بودند.

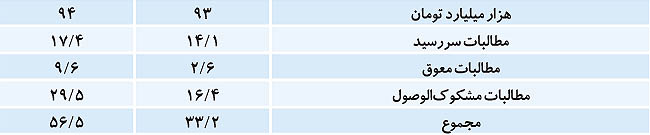

به گزارش دنیای اقتصاد، بررسی ها روی ۱۵ بانک فعال در بازار سرمایه نشان می دهد که نسبت مطالبات غیرجاری به کل تسهیلات بانک های فعال بورسی از ۱۶ درصد در سال ۹۳ به ۱۷.۲ درصد در سال ۹۴ رسیده است. به این ترتیب نسبت مورد اشاره در سال ۹۴ به نسبت سال ۹۳ حدود ۱.۲ واحد درصد رشد داشته است. بر این اساس، مطالبات غیرجاری بانک های فعال در بازار سرمایه در سال ۹۴ از مرز ۵۶ هزار میلیارد تومان گذشته است که از این مقدار حدود ۱۷.۴ هزار میلیارد تومان مطالبات سررسید، ۹.۶ هزار میلیارد تومان مطالبات معوق و بیش از ۲۹ هزار میلیارد تومان به مطالبات مشکوک الوصول اختصاص دارد. به این ترتیب حدود ۵۲ درصد از مطالبات غیرجاری بانک های مورد بررسی به مطالبات مشکوک الوصول اختصاص دارد. در واقع با گذشت ۱۸ ماه بانک ها از قبال ۵۲ درصد تسهیلات خود هیچ گونه دریافتی نداشته اند. در واقع شانس وصول مطالبات مشکوک الوصول کمتر از ۵۰ درصد است. با توجه به آنکه معضل جریان نقد یکی از چالش های نظام بانکی است کاهش سهم این بخش در تخفیف این معضل موثر است.براساس بخشنامه بانک مرکزی جمهوری اسلامی ایران، پس از سررسید شدن وام و عدم پرداخت آن، تسهیلات اعطایی به طبقات سررسید گذشته، معوق و مشکوک الوصول انتقال می یابند. در حالت اول اگر حداکثر تا ۲ ماه از سررسید وام گذشته باشد و مشتری از وضعیت مالی مطلوب برخوردار باشد و چشم انداز صنعت مربوطه نیز مطلوب برآورد شود در طبقه جاری ابقا می شود. در حالت دوم اگر بین ۲ تا ۶ ماه از سررسید گذشته باشد و مشتری از وضعیت مالی مناسب برخوردار باشد و چشم انداز صنعت مربوطه همراه با رشدی محدود باشد، در طبقه سررسید گذشته جای می گیرد. در حالت سوم اگر بین ۶ تا ۱۸ ماه از سررسید گذشته باشد، مشتری از وضعیت مالی مناسب برخوردار نباشد و چشم انداز صنعت مربوطه نیز با محدودیت جدی و رکود مواجه باشد در طبقه معوق قرار می گیرد و نهایتا اگر بیش از ۱۸ ماه از سررسید گذشته باشد و مشتری از وضعیت مالی نامطلوب برخوردار باشد در طبقه مشکوک الوصول قرار می گیرد.

تفاوت در نسبت مطالبات

نسبت ۱۷.۲ درصدی به دست آمده برای مطالبات غیرجاری در حالی است که اطلاعات رسمی تاکید دارد در سال های اخیر این نسبت به سطوح پایین تری رسیده است. برای نمونه بانک مرکزی اعلام کرد که نسبت مطالبات غیرجاری به کل تسهیلات تا پایان شهریور ۱۱ درصد است. دلیل فاصله نسبت برآورد شده از اطلاعات بانک های بورسی با اطلاعات بانک مرکزی در وجه اول به تفاوت در تعداد بانک های مورد بررسی بازمی گردد. در سایت کدال که مربوط به اطلاعات شرکت ها است فقط بانک اطلاعات خود را در حوزه مطالبات غیرجاری افشا کرده اند؛ درحالی که بانک مرکزی اطلاعات حداقل ۳۰ بانک را محاسبه و اعلام می کند، بنابراین تفاوت در تعداد بانک ها بخشی از این فاصله در نسبت را توضیح می دهد. دلیل دیگری که می تواند توضیح دهنده این تفاوت باشد به ماهیت بانک ها بازمی گردد. در حال حاضر هیچ اطلاعاتی از بانک های دولتی در سایت بورس در دسترس نیست. درحالی که این بانک ها هر سال بخش زیادی از منابع خود در قالب تکالیف اعمال شده تسهیلات می دهند. افزایش حجم تسهیلات دهی موجب افزایش مخرج کسر اعتباری می شود؛ بنابراین با توجه به رشد تسهیلات نسبت مطالبات غیرجاری می تواند تحت تاثیر قرار گیرد. برای مثال در نیمه نخست امسال تسهیلات دهی در بانک ها در مقایسه با دوره مشابه ۴۵ درصد افزایش داشته است. با توجه به تعریف و طبقه بندی مطالبات غیرجاری و دوره بازپرداخت تسهیلات بعید است که در همان نیمه اول سال این مطالبات وارد سر فصل غیرجاری شود. از این رو می توان دلیل کاهش نسبت مطالبات برای کل شبکه بانکی را مربوط به افزایش تسهیلات دانست. افزایش تسهیلات که اتفاقا سهم بانک های غیر بورسی بیش از سهم بانک های حاضر در بورس به نظر می رسد.

رفتار برخی بانک ها نیز در کاهش این نسبت می تواند دخیل باشد برای مثال بانک ها با تمدید دوره بازپرداخت بخشی از مطالبات آنها را وارد سرفصل مطالبات غیرجاری نمی کنند. این رفتار در قبال شرکت های دولتی بارزتر است و بانک های تسهیلات دهنده به آنها با وجود بدعهدی این شرکت در ایفای به موقع تعهدات، مطالبات از آنها را به سرفصل غیرجاری منتقل نمی کنند؛ بنابراین این رفتار نیز می تواند توضیح دهنده فاصله نسبت مطالبات غیرجاری بانک های بورسی با کل شبکه بانکی باشد. به همین واسطه نیز مطالعات انجام شده در پژوهشکده پولی و بانکی نشان می دهد که استفاده از این نسبت به تنهایی گویای وضعیت بانک ها نیست، می توان نتیجه گرفت که اقداماتی نظیر شفاف سازی صورت های مالی در مورد ذخایر بانکی کار قابل دفاعی است.

براساس نتایج یک پژوهش که به بررسی «وام های غیرجاری در ایران» پرداخته است، در طی سال های ۸۶ تا ۸۸ نسبت مطالبات غیرجاری به کل تسهیلات شبکه بانکی از حدود ۱۰ درصد به حدود ۲۵ درصد افزایش داشته به این ترتیب رشد ۱۵ واحد درصدی را تجربه کرده است. پس از آن طی یک سال تا حدود ۱۵ درصد کاهش می یابد. در نگاه اول این کاهش یک اتفاق خوب تلقی شد ولی با نگاه ریزبینانه تر مشخص می شود که درواقع کاهش این نسبت به دلیل رشد سریع تر کل تسهیلات پس از سال های ۸۸ از میزان رشد مطالبات معوق بوده است. این در حالی است که بخش عمده ای از افزایش تصاعدی کل تسهیلات در شبکه بانکی در این سال ها به وسیله استقراض از بانک مرکزی تامین مالی شده است. پژوهشگران در این گزارش معتقدند این تامین مالی تسهیلات ازسوی بانک مرکزی دارای دو تاثیر منفی بوده است: اول اینکه منجر به افزایش شدید پایه پولی و درنتیجه ایجاد تورم بالای ۲۵ درصد در سال های ۹۰ تا ۹۲ شد که اقتصاد ایران به تازگی از آن عبور کرده است و دوم اینکه بسیاری از این تسهیلات به پروژه هایی تخصیص داده شدند که الزاما بازگشت مناسب ندارند و در نتیجه خود این تسهیلات هم احتمالا از سال ۹۳ تا ۹۴ یکی از دلایل افزایش مطالبات معوق می شوند. از این رو صورت های مالی IFRS که مطابق با استانداردهای جهانی است یکی از اقدامات موثری است که می تواند به شفافیت این موضوع کمک کند. از نقطه قوت های این صورت های مالی استاندارد این است که به افشای ذخایر اشاره می کند. بسیاری از کارشناسان این حوزه معتقدند که گام اول اصلاح نظام بانکی توجه به ذخیره گیری های لازم در حوزه صنعت بانکداری به جای توجه به نسبت های موجود است؛ چراکه نسبت هایی از جمله نسبت مطالبات غیرجاری به تسهیلات چندان گویای وضعیت بانک ها نیست.

ذخیره مطالبات مشکوک الوصول چیست؟

ذخیره مطالبات مشکوک الوصول (Bad debt reserve) میزان ذخیره ای را که براساس روش های متداول و پذیرفته شده حسابداری درخصوص مطالبات و اسناد دریافتنی در حساب ها ایجاد می شود نشان می دهد. به هنگام ایجاد ذخیره جهت مطالبات مشکوک الوصول و همچنین سوخت مطالبات مزبور این حساب مـورد ثبت قرار می گیرد. در بسیاری از شرکت ها و بنگاه های اقتصادی که معاملات غیر نقدی اتفاق می افتد، با تمام توجه و دقتی که در انتخاب مشتریان قابل اعتماد و خوش حساب انجام می گیرد، ممکن است مدیران مالی در پایان سال این احتمال را در نظر بگیرند که برخی از مشتریان توان پرداخت بدهی های خود و انجام بخشی از تعهداتشان را نداشته باشند؛ بنابراین شرکت به میزان مطالباتی که امکان وصول آنها بعید به نظر می رسد متضرر خواهد شد. در واقع هزینه های مطالبات مشکوک الوصول هزینه ای ناشی از دارایی ها است. این گونه حساب ها به مطالبات مشکوک الوصول یا اصطلاحا مطالبات م.م موسومند. بررسی های وضعیت حساب بدهکاران معمولا در پایان سال مالی و هنگام تهیه صورت های مالی اساسی انجام می شود تا با تشخیص و تعیین مطالبات مشکوک الوصول یا لاوصول و تاثیر دادن نتایج حاصل از این بررسی ها در صورت های مالی، نتیجه کار موسسه و وضعیت مالی آن به نحو مطلوب انعکاس یابد.

محاسبه هزینه های مطالبات مشکوک الوصول

براساس بخشنامه های بانک مرکزی ذخیره مطالبات مشکوک الوصول برای هریک از طبقات جاری، سررسید گذشته، معوق و مشکوک الوصول محاسبه و در حساب ها منظور می شود. برای تسهیلات طبقه جاری ۱۵ درصد مانده تسهیلات؛ برای تسهیلات طبقه سررسید گذشته ۱۰ درصد مانده تسهیلات؛ برای تسهیلات طبقه معوق ۲۰ درصد مانده تسهیلات؛ تسهیلات طبقه مشوک الوصول ۵۰ تا ۱۰۰ درصد مانده تسهیلات و برای تسهیلات طبقه مشکوک الوصول که بیش از ۵ سال از سررسید آن گذشته باشد ۱۰۰ درصد مانده تسهیلات را شامل می شود. در محاسبه ذخیره ردیف های ۲ تا ۵ ذکر شده وثایق (ملکی، اوراق مشارکت و...) از مانده وام کسر می شود.

افزایش رشد هزینه مطالبات مشکوک الوصول

بررسی ها روی ۱۵ بانک فعال در بازار سرمایه نشان می دهد که هزینه مطالبات مشکوک الوصول بانک ها براساس صورت های مالی حسابرسی شده در پایان سال ۹۴ که روی سایت رسمی بورس اعلام شده است از ۲.۷۵۷ هزار میلیارد تومان در سال ۹۳ با ۲۹.۶ درصد افزایش به رقم ۳.۵۷۲ هزار میلیارد تومان رسیده است. این در حالی است که رشد این قلم در صورت سود و زیان بانک ها در سال ۹۳ به نسبت سال ۹۲ منفی ۵.۱ درصد بوده است. از آنجایی که مطالبات مشکوک الوصول در این سال افزایش داشته است، این رقم نشان می دهد که در سال ۹۳ میزان ذخیره گیری بانک های مورد بررسی با کاهش مواجه بوده است. این درحالی است که به نظر می رسد، بانک ها باید هزینه بیشتری برای این سرفصل در صورت های مالی خود منظور می کردند. کارشناسان معتقدند استفاده از صورت های مالی استاندارد (IFRS) بر شفافیت این قلم کمک بسیاری خواهد کرد که در نتیجه بهتر می توان وضعیت بانک ها را از لحاظ ذخیره گیری بررسی کرد. همچنین، کل هزینه های منظور شده در صورت های مالی این بانک ها در سال ۹۴ به نسبت سال ۹۳ حدود ۱۸.۷ درصد رشد داشته و رشد هزینه کل در سال ۹۳ به نسبت سال ۹۲ حدود ۳۰.۳ درصد بوده است. بررسی این اقلام نشان می دهد که رشد هزینه مطالبات مشکوک الوصول در سال ۹۴ به نسبت سال ۹۳ بیشتر از رشد هزینه های کل بانک ها بوده است.

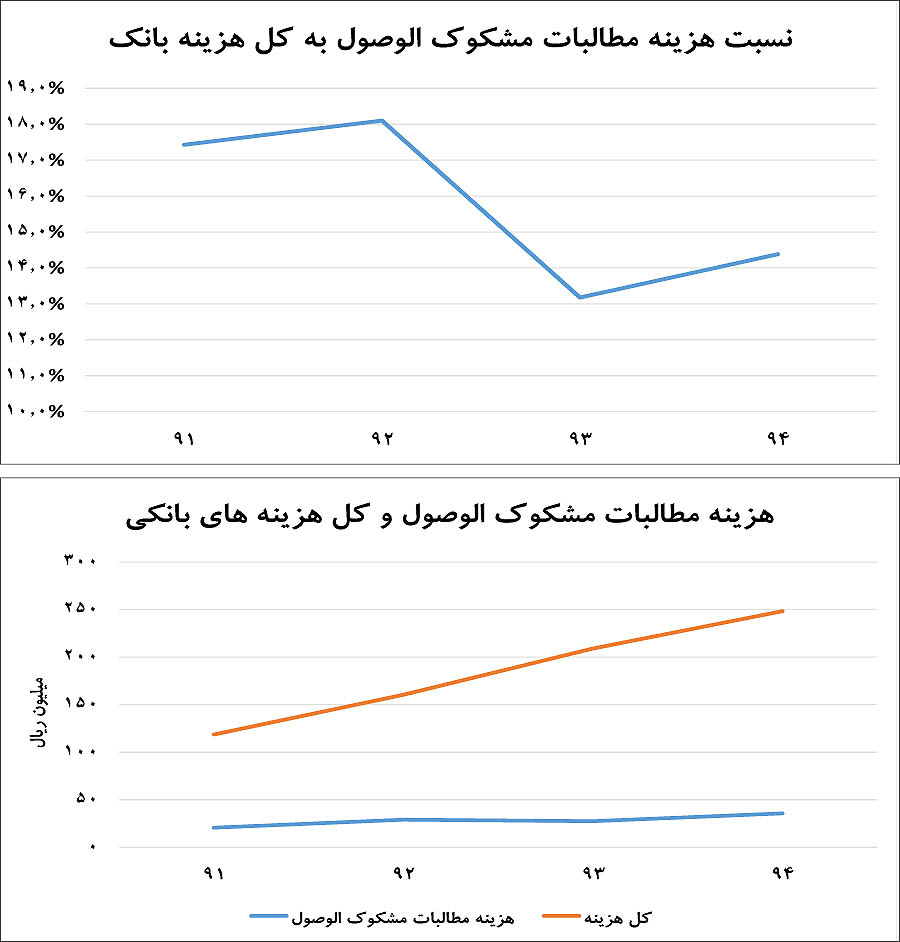

نسبت هزینه مطالبات مشکوک الوصول به کل هزینه بانک

یکی از نسبت های مهم در بررسی صورت های مالی بانک ها نسبت هزینه مطالبات مشکوک الوصول به کل هزینه بانک است. این نسبت نشان می دهد چند درصد از کل هزینه های شرکت مربوط به هزینه مطالبات مشکوک الوصول بانک است. علاوه بر این این نسبت نشان از توانایی مدیریت در اعتبارسنجی مشتریان و توانایی وصول مطالبات از آنها است. بالا بودن این نسبت نشان از ضعف مدیریت در اعتبارسنجی مشتریان و عدم توانایی وصول مطالبات است، به همین جهت هرچه این نسبت کمتر باشد نشان دهنده عملکرد بهتر مدیریت بانک در مورد هزینه ها است. بررسی ها نشان می دهد نسبت هزینه مطالبات مشکوک الوصول به کل هزینه بانک در ۱۵ بانک مورد بررسی از ۱۷.۴ درصد در سال ۹۱ به ۱۸.۱ درصد در سال ۹۲ افزایش پیدا کرده و پس از آن در سال ۹۳ با افت ۴.۹ درصدی به ۱۳.۲ درصد رسیده است، اما این روند کاهشی تداوم نداشته و در سال ۹۴ با افزایش ۱.۲ واحد درصد به ۱۴.۴ درصد رسیده است.

راهکار ذوب انجماد دارایی های بازار پول

در بانک ها چرخه مستمر تسهیلات – سپرده - تسهیلات سبب جریان نقدینگی در بازار پول است. مطالبات غیر جاری به دلیل قفل کردن تسهیلات بانک ها عملا بخشی از دارایی های بانک ها را از مدیریت اعتباری خارج و عملا توان اعتبار دهی آنها را کاهش می دهد. بررسی صورت های مالی بانک های فعال در بازار سرمایه نشان می دهد که جریان نقد در نظام بانکی با یک چالش رو به رو است و همان طور که بسیاری از مقامات رسمی نیز به آن اذعان دارند باید برای آن فکری اساسی کرد. فرهاد نیلی و امینه محمودزاده در پژوهشی که در پژوهشکده پولی و بانکی انجام شده است پس از بررسی علل ایجاد انجماد دارایی در نظام بانکی دو راهکار اساسی برای حل این مشکل پیشنهاد داده اند. آنها در این مطالعه با بررسی وضعیت مطالبات غیرجاری در نظام بانکی کشور به این نکته اشاره می کنند که عامل افزایش مطالبات غیرجاری، رشد تسهیلات دهی بدون ارزیابی به واحدها یا نهادهای بدون بازده است. علاوه بر این، معضل مطالبات نظام بانکی به دلیل ابعاد مالی گسترده و پیچیدگی عوامل در گیر پیدایش آن، با رویکرد قضایی که پر هزینه و پسینی است قابل درمان نیست. البته به عنوان یکی از مثال های تسهیلات دهی بدون ارزیابی، می توان به اعطای تسهیلات به کسبه حادثه پلاسکو که اخیرا بانک مرکزی وعده آن را داده است، اشاره کرد. این در حالی است که در این خصوص معلوم نیست چه مکانیزم مشخصی برای بازپرداخت این تسهیلات وجود دارد و این منابع از کجا تامین خواهد شد. در نتیجه این سیاست، فشار برای افزایش تسهیلات دهی به بانک ها زیاد می شود، اما عدم بازپرداخت این تسهیلات، باعث می شود که بانک مرکزی در بخشنامه ای حتی نرخ سود معوقات بانکی را با دارایی های حاصل از تسعیر نرخ ارز تسویه کند.علاوه بر این، در این پژوهش به دو راه حل برای رفع معضل انجماد دارایی های نظام بانکی اشاره شده است. اولین راه حلی که پژوهش مذکور برای حل معضل مطالبات غیرجاری بیان می کند، تاسیس شرکت مدیریت دارایی است. پژوهشگران این مطالعه معتقدند این شرکت می تواند از بخش خصوصی باشد، اما منابع لازم برای تاسیس آن باید از سوی دولت تعیین شود. در گام اول کار شرکت مذکور مذاکره با بانک ها برای خرید مطالبات مشکوک الوصول آنها است. گام نهایی این است که دارایی های تنزیل شده متناسب با احتمال وصول، از طریق فرآیند اوراق بهادارسازی تقسیم پذیر شود و در بازار ثانویه به مزایده گذاشته شده یا شرکت خود برای حراج وثایق آنها اقدام کند. از سوی دیگر، اقدام درمانی مکمل ولی مستقل از تشکیل شرکت مدیریت دارایی ها، جدا کردن بانک خوب از بانک های بد است. براساس این پژوهش معیار این تفکیک، کیفیت دارایی بانک ها و به طور مشخص نرخ مطالبات غیرجاری آنها است. این اقدام در جهت محدود کردن گستره مساله از کل بانک ها به بانک های بد است و بانک هایی که مقدار دارایی آنها از مقدار تعیین شده توسط الگو کمتر است را آماده ادغام، تملیک یا سایر اقدامات تجدید ساختار می کند.